6月30日,虎嗅在《9158自揭面纱:最大的视频秀场,是怎么运行的?》中分析了它的运营模式。其实,从财务角度看,这家公司也有奇葩之处。本文就来分析一下它在财务处理上的奇特。之所以存在这样的现象,说到底,是天鸽互动的业务性质决定了组织架构的独特,而组织架构的扭曲造成了财务数据的变形,天鸽为了上市,不但业务要“洗白”,财报也得“洗白”。

销售成本之谜

某篇吹捧9158的文章以“9158毛利率超阿里巴巴”来博眼球(2013年,天鸽毛利润87.6%,阿里只有75%),甚为不恰当。毛利润高低取决于行业属性或者商业模式,非同类公司可以天差地远,而同类公司差两三个百分点是不得了的事。天鸽(9158母公司)其实与欢聚时代(YY语音母公司)比要恰当得多。

毛利润是由营业收入减去销售成本得到的。销售成本是公司通过提供产品或服务取得营业收入的直接成本,一般包括原材料或外购半成品、水电及能源消耗、直接人力等成本及资产折旧、费用摊销等。

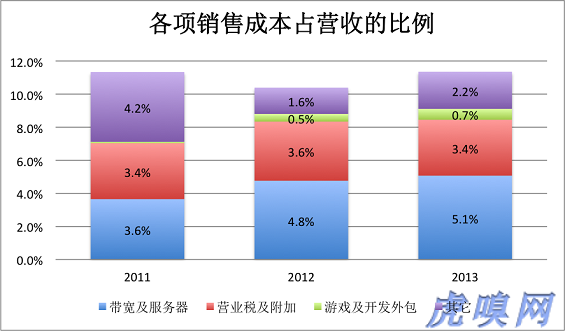

2011年?2012年?2013年,天鸽互动的销售成本分别仅占营收的12.5%、11.5%和12.4%。具体构成如下:

看出问题了吗?天鸽互动没有为所提供的服务支付人力成本!就象饭馆的成本不包含厨师、服务员工资一样不可思议。正如虎嗅6月30日文章所说“只有总经办、技术科、财务科,炼钢业务全部由‘独立第三方’包办的钢铁公司,不就是一个空壳儿吗?”

相信天鸽互动见多识广的承销商(瑞银和中金)和会计师(普华永道)也很少接触cost of revenues中不含人力成本的互联网公司――总要有人运营、维护网站吧?

不那么见多识广的普通人,恐怕会怀疑天鸽互动是拿个空壳儿来上市。

从营收及三费用,来看与分销商扯不清的利益分配

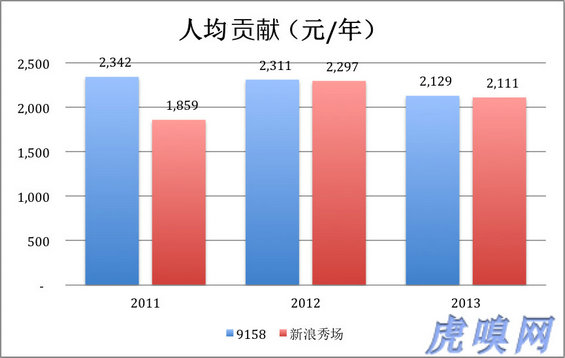

天鸽互动营收几乎全部来自“实时社交视频平台”,即秀场。2013年秀场收入占比达到96.4%。而秀场收入中的80.65%来自9158和新浪秀两个社区的20万付费用户。 两大秀场付费用户年均贡献金额见下表:

为什么用“年均贡献金额”这种说法呢,因为付费用户的花费远远超过此数,而其花费并没有都贡献给天鸽。据招股文件,用户总消费中只有30%~40%成为天鸽互动的营收,其余60%~70%由分销商支配。 同样根据招股文件透露,每年给天鸽“人均贡献”6000元以上者只占20万付费用户的3%,2013年这些用户人均贡献2.6万元,按照上述比例推算,这些人的年均消费达6.5万元。

微信扫码上方二维码,可领取2025年最新互联网创业项目!

项目收款截图